Staatliche Zulagenförderung für Beamte

.

Private Altersvorsorge und steuerliche Aspekte

Zusätzliche, freiwillige Altersvorsorge für Beamtinnen und Beamte

Der Eigenbeitrag

Altersvorsorgezulage

Besteuerung von Alterseinkünften

Zusätzliche, freiwillige Altersvorsorge für Beamtinnen und Beamte

Förderung der Eigenvorsorge

Die Alterseinkommen setzen sich grundsätzlich aus verschiedenen Teilen zusammen. Mit Blick auf die Altersvorsorge unterscheidet man in aller Regel drei wesentliche Säulen: Die Grundsicherung, z. B. die gesetzliche Rentenversicherung, die betriebliche Altersversorgung sowie die private Altersvorsorge. Die Beamtenversorgung deckt durch die „Bi-Funktionalität“ sowohl die Grundsicherung als auch den Teil einer betrieblichen Altersversorgung mit ab, welche Beamten nicht separat gewährt wird. Der Abschluss der privaten Altersvorsorge bleibt somit auch Beamten selbst überlassen.

Die zusätzliche private Altersvorsorge war schon immer ein beliebtes Instrument, um Freiwillig auf individuelle Bedürfnisse im Alter reagieren zu können.

Durch die Rentenreform 2000/2001 ist die staatliche Förderung der Eigenvorsorge als zusätzliche Säule der Alterssicherung eingeführt worden. Dies wurde ausgelöst durch die Absenkung des Nettorentenniveaus eines „Eckrentners“ von 70 Prozent auf 67 Prozent. Diese Reform wurde mit dem Versorgungsänderungsgesetz 2001 auf die Beamtenversorgung übertragen. Mit der sog. Riester-Rente soll die entstehende „Renten- bzw. Versorgungslücke“ ausgeglichen werden können. Dies wird durch Zulagen und Steuererleichterungen vom Staat gefördert und ist damit mit Anreizen verbunden; es besteht aber kein Zwang, privat vorzusorgen.

Für Beamte kommt sowohl die „Rürup-Rente“ als auch die „Riester-Rente“ in Frage:

1. Basisrente („Rürup-Rente“)

Die Basis- bzw. „Rürup“-Rente wurde grundsätzlich für Selbständige bzw. Freiberufler konzipiert, die nicht in die gesetzliche Rentenversicherung einzahlen. Für diese Gruppen stellt dies den einzigen Weg einer staatlich geförderten Altersversorgung dar.

Diese Form der Alterssicherung ist als ergänzende Alterssicherung aber auch für Beamte attraktiv. Charakteristisch ist dabei:

- Auszahlung als monatliche Rente

- Kein einmaliges Kapitalwahlrecht

- Kein „Geld-vom-Staat“

- Nachgelagerte Besteuerung

- Sozialabgabenfrei im Alter

- Bei Tod des Versicherten vor Rentenbeginn verfällt das eingezahlte Kapital

- Hartz-IV-sicher

Jedoch sind die Beiträge für diese Form der Rente steuerlich absetzbar; die Besteuerung erfolgt erst im Rentenalter („nachgelagerte Besteuerung“). Dies wirkt sich – in Abhängigkeit vom jeweils individuellen Steuersatz – in der Regel positiv auf den Kapitalaufbau aus. Tendenziell bestehen dadurch eher Vorteile für die Bezieher höherer Einkommen, auch deshalb, weil es keine direkten Zulagen vom Staat gibt.

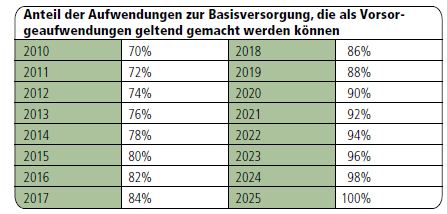

Der bei der Rürup-Rente steuerlich anrechenbare Höchstbetrag steigt 2019 auf 24.305 Euro bzw. 48.610 Euro für Ehepaare. Während dieser Höchstbetrag bis 2014 für Alleinstehende bei 20.000 Euro pro Jahr festgeschrieben war, ist er seit 2015 an die Entwicklung bei der knappschaftlichen Rentenversicherung gekoppelt. Derzeit können in 2019 in der Sparphase 88 Prozent der Einzahlungen nach Maßgabe der genannten Höchstbeträge steuerlich als Sonderausgaben geltend gemacht werden. Durch die schrittweise Umstellung auf die vollständig nachgelagerte Besteuerung sind ab dem Jahr 2025 die Altersvorsorgeaufwendungen in voller Höhe abzugsfähig und ab dem Jahr 2040 beginnende Renten zu 100 Prozent steuerpflichtig.

Bei rentenversicherungspflichtigen Arbeitnehmern ist der steuerlich abzugsfähige Betrag der Altersvorsorgeaufwendungen um den Arbeitgeberanteil zur gesetzlichen Rentenversicherung zu kürzen. Dabei ist die Bemessungsgrundlage auf die Beitragsbemessungsgrenze zur allgemeinen Rentenversicherung (Ost) begrenzt (2019: 73.800 Euro bei 18,6%). Bei Beamten werden entsprechend fiktive Beiträge in gleicher Höhe abgezogen. Als Vergleichsgrundlage werden Beiträge herangezogen, die für einen normalen Angestellten bei gleichem Einkommen anfallen würden.

Bei der Rürup-Rente gibt es je nach Anbieter unterschiedliche Anlageformen, die sich ebenfalls auf das Risiko bzw. die Rendite auswirken können.

2. „Riester-Rente“

Im Gegensatz zur „Rürup-Rente“ ist die „Riester-Rente“ als staatlich geförderte zusätzliche private Alterssicherung konzipiert. Eingeführt wurde die „Riester-Rente“ im Jahr 2002 mit dem Altersvermögensgesetz. Ziel ist das Vorbeugen gegen das sinkende Renten- bzw. Versorgungsniveau. Aktive Beamte (nicht Versorgungsempfänger) wurden durch die Auswirkungen des Versorgungsänderungsgesetzes 2001 ebenfalls in die Förderung einbezogen, da sie durch die Anwendung von Anpassungsfaktoren eine Absenkung des Versorgungsniveaus von 4,33 Prozent hinnehmen müssen. Dadurch wurde für aktive Beamte ein Weg eröffnet, die Absenkung des Versorgungshöchstsatzes langfristig auszugleichen. Bei Beurlaubung ohne Besoldung für die Zeiten der Kindererziehung in den ersten drei Lebensjahren besteht dann ein Zulagenanspruch, wenn bei Versicherungspflicht in der gesetzlichen Rentenversicherung Kindererziehungszeiten zu berücksichtigen wären (vgl. § 56 SGB VI).

Nicht gefördert werden

- Arbeitnehmerinnen und Arbeitnehmer mit einer beamtenähnlichen Gesamtversorgung

- Selbstständige, die nicht rentenversicherungspflichtig sind (für diesen Personenkreis sind andere Formen der Alterssicherung vorgesehen, z. B. die sog. „Rürup-Rente“)

- geringfügig Beschäftigte, die ihren Pauschalbeitrag zur Rentenversicherung nicht aufstocken.

Grundsätzlich werden Anlageformen gefördert, die im Alter durch lebenslange Zahlungen die staatliche Rente ergänzen. Mit Beginn der staatlichen Förderung im Jahre 2002 werden von privaten Trägern wie Banken und Versicherungen zahlreiche Anlageformen angeboten. Auch bereits bestehende Verträge können unter bestimmten Voraussetzungen dazu zählen.

Mögliche Anlageformen

- Rentenversicherungen bzw. fondsgebundene Rentenversicherungen

- Banksparverträge

- Investmentsparverträge

- Wohnriester

Ob und in welcher Form eine zusätzliche Altersvorsorge aufgebaut werden soll, entscheidet jeder selbst. Der Staat fördert den gewählten Vertrag jedoch nur, wenn die Angebote zertifiziert sind. Beiträge für zertifizierte zusätzliche Altersvorsorgeformen können bei der Steuer als Sonderausgaben geltend gemacht werden. Zusätzlich bleiben in der Ansparphase sowohl Zinsen als auch die Erträge hieraus steuerfrei. Altersvorsorgeaufwendungen können als Sonderausgabenabzug geltend gemacht werden – unabhängig vom individuellen Einkommen. Ab 2008 können im Rahmen der Einkommensteuererklärung bis zu 2.100 Euro jährlich geltend gemacht werden. Das Finanzamt prüft automatisch – ähnlich wie bei Kindergeld und Kinderfreibetrag –, ob die Steuerersparnis höher ist als die Zulage. Die Differenz wird dann bei der Steuer erstattet.

Geförderte Riester-Renten-Verträge, die ab Beginn 2012 abgeschlossen werden, dürfen als möglichen Auszahlungsbeginn frühestens das vollendete 62. Lebensjahr vorsehen (vorher: vollendetes 60. Lebensjahr).

Förderberechtigt für die Riester-Rente sind:

- Arbeitnehmerinnen und Arbeitnehmer,

- Bezieherinnen und Bezieher von Lohnersatzleistungen, einschließlich der Berechtigten zur Arbeitslosenhilfe, deren Leistung aufgrund der Anrechnung von Einkommen und Vermögen ruht,

- nichterwerbstätige Eltern in der Phase der Kindererziehung (sog. Kindererziehungszeiten),

- geringfügig Beschäftigte, die auf die Sozialversicherungsfreiheit verzichtet haben,

- pflichtversicherte Selbstständige (z. B. Handwerker) in der gesetzlichen Rentenversicherung,

- Wehr- und Zivildienstleistende,

- Pflichtversicherte in der Altenversicherung der Landwirte sowie deren Ehegatten,

- Beamtinnen und Beamte, Richterinnen und Richter, Soldatinnen und Soldaten.

Mit dem Eigenheimrentengesetz werden ab 2008 auch Ruhestandsbeamtinnen und Ruhestandsbeamte in die sog. „Riester-Rente“ einbezogen, sofern sie

- Versorgung wegen Dienstunfähigkeit beziehen,

- vor der Versetzung in den Ruhestand Empfänger von Besoldung/Amtsbezügen waren und

- das 67. Lebensjahr noch nicht vollendet haben.

Wichtig:

- Wenn nur ein Ehepartner zum förderfähigen Personenkreis gehört, kann auch der nicht selbst nicht förderfähige Ehepartner die Zulagenförderung erhalten.

- Auch nichterwerbstätige Ehepartner werden gefördert. Ein Vorteil z. B. für Mütter! Ist eine Ehefrau (oder ein Ehemann) nicht erwerbstätig und nicht sozialversicherungspflichtig, kann sie/er trotzdem eigenständig für das Alter vorsorgen. Der Partner muss lediglich einen Vertrag zur Altersvorsorge auf eigenen Namen abschließen. Zahlt der förderfähige Ehepartner seine Eigenbeiträge, dann erhält auch er die Zulage. Die Ausnahme: Hat die Frau Kinder unter drei Jahren, erwirbt sie in dieser Zeit automatisch eigene Rentenansprüche. Um die volle Förderung zu erhalten, muss sie dann einen kleinen Mindesteigenbeitrag leisten. Ist die gesetzliche dreijährige Kindererziehungszeit vorbei, muss sie keinen Beitrag mehr leisten. Wenn nicht anders vereinbart, fließt die Kinderzulage automatisch auf das Konto der Ehefrau.

Der Eigenbeitrag

Trotz der staatlichen Förderung und der möglichen Steuererleichterungen muss der Einzelne auch einen Beitrag leisten. Schließlich kommt ihm das im Alter zugute. Die Höhe des Eigenbeitrages ergibt sich aus 4 Prozent des maßgeblichen Einkommens abzüglich der Zulagen. Ist die Zulage höher als der eigene Aufwand, muss ein bestimmter Mindesteigenbeitrag geleistet werden, um die volle staatliche Förderung zu erhalten.

Seit 2005 muss unabhängig von der Zahl der Kinder mindestens ein Sockelbetrag i.H.v. 60 Euro geleistet werden. Ansonsten wird die Zulage nur anteilig gewährt.

Der Mindesteigenbeitrag muss ab dem Jahr 2012 für alle Zulageberechtigten geleistet werden – also auch für Personen, die keine direkten Riester-Zulagen erhalten (z.B. als Ehefrau von einem berufstätigen Ehemann, der Pflichtbeiträge zur gesetzlichen Rentenversicherung leistet).

Mindestbeitrag bei voller Ausschöpfung der Zulage

![]()

Wer ab 2008 einen Anlagebetrag (Eigenbeitrag plus staatliche Zulage) von insgesamt 4 Prozent seines maßgeblichen Einkommens im Jahr zusätzlich anspart, erhält den maximalen Fördersatz. Ist die Steuerersparnis durch den Sonderausgabenabzug höher als die Zulage, wird dem Steuerpflichtigen die Differenz gutgeschrieben.

Zu niedrige oder keine Riester-Beiträge geleistet?

Für Personen, die von einer mittelbaren in eine unmittelbare Förderung gerutscht sind, wurde eine Nachzahlungsmöglichkeit geschaffen. Diese gilt z.B. für Ehefrauen, die zunächst nicht selbst förderberechtigt waren, aber über den Ehepartner mittelbar förderberechtigt sind. Nach der Rückforderung der gewährten Zulage können Betroffene innerhalb von zwei Jahren die Altersvorsorgebeträge nachentrichten.

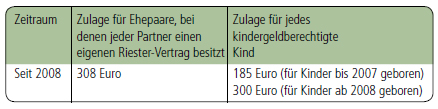

Die Altersvorsorgezulage setzt sich aus der Grundzulage und der Kinderzulage zusammen. Die Gewährung der vollen Zulage ist von einem Mindesteigenbetrag abhängig. Wird dieser nur teilweise erbracht erfolgt eine anteilige Kürzung.

Grundzulage

![]()

Alleinstehende erhalten eine Grundzulage. Sind beide Ehegatten förderberechtigt, erhält jeder Ehegatte die ihm zustehende Förderung. Dazu muss ein entsprechender Vertrag geschlossen und jeweils die Eigenleistung erbracht werden). Wenn nur ein Ehegatte zum begünstigten Personenkreis gehört ist es ausreichend, wenn der unmittelbar begünstigte Ehegatte den Mindestbeitrag erbringt.

Kinderzulage

Die Kinderzulage steht dem Kindergeldempfänger zu, bei verheirateten Eltern der Mutter, auf Antrag dem Vater.

Wichtig:

Um die volle Förderung erhalten zu können, muss der vom Einkommen und den Familienverhältnissen abhängige Mindestbeitrag geleistet werden!

Rechtzeitiges Vorsorgen zahlt sich aus

Grundsätzlich gilt: Je früher man mit der Investition in die private Altersvorsorge beginnt, desto höher sind später die Erträge.

Wohn-Riester

Am 20.06.2008 hat der Bundestag mit dem Eigenheimrentengesetz zusätzlich den Weg für das sogenannte „Wohn-Riester“ freigemacht. Damit kann der Bau bzw. Kauf von Wohneigentum im Rahmen der staatlich geförderten Riester-Rente erfolgen.

Gefördert wird dabei die Tilgung eines Darlehens zum Bau oder Kauf einer selbstgenutzten Wohnung. Dabei muss der Kreditvertrag vorsehen, dass das Darlehen bis zum 68. Lebensjahr getilgt ist. Voraussetzung für Wohn-Riester ist, dass sich die Immobilie in Deutschland befindet und nach 2007 angeschafft bzw. fertiggestellt wurde. Zusätzlich muss der Eigentümer dort seinen Hauptwohnsitz und Lebensmittelpunkt haben. Nicht gefördert wird der Kauf von vermieteten Wohnungen oder auch Modernisierungsmaßnahmen.

Vorsicht besteht in den Fällen, wenn die geförderte Immobilie später verkauft oder vermietet wird. Dann droht ggf. eine Nachversteuerung, wobei es auch Ausnahmen gibt. Deshalb ist gerade bei dieser Form der Riester-Förderung eine gute Beratung zu empfehlen!

Berufseinsteiger-Bonus

Riester-Sparer erhalten im ersten Sparjahr automatisch eine um 200 EUR erhöhte Grundzulage, wenn der Sparer zum 1. Januar des Jahres, in dem er den Vertrag schließt, sein 25. Lebensjahr noch nicht vollendet hat, unmittelbar zulagenberechtigt ist und nach dem 31. Dezember 1982 geboren ist. Damit soll ein Anreiz für frühzeitige Altersvorsorge geschaffen werden.

Broschüre

Beim Bundesfinanzministerium (www.bundesfinanzministerium.de) ist unter der Rubrik Service/Publikationen/Unsere Broschüren zusätzlich die Broschüre „Besteuerung von Alterseinkünften“ erhältlich.

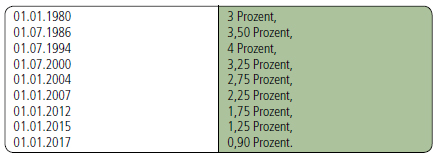

Absenkung des Garantie-Zinssatzes

Die klassischen Altersvorsorgeprodukte wie Riester-Rente, Rürup-Rente oder auch die Kapitallebensversicherung werden mit einem Garantie-Zinssatz verzinst.

Bei Änderungen des Zinssatzes behalten bereits abgeschlossene Verträge weiter Gültigkeit.

Fondgebundene Riester- bzw. Kapitallebensversicherungsverträge sind von der Garantiezinssenkung ausgenommen.

Entwicklung des Garantie-Zinses:

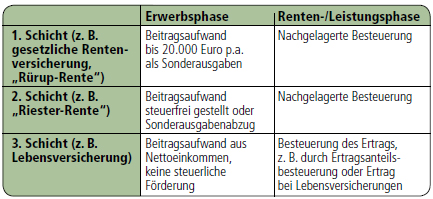

Überblick zur grundsätzlichen steuerlichen Behandlung der verschiedenen Schichten

Änderungen im Jahr 2014 – Das Altersvorsorge-Verbesserungsgesetz

Änderungen im Jahr 2014 – Das Altersvorsorge-Verbesserungsgesetz

Durch das Altersvorsorge-Verbesserungsgesetz wurde eine Vielzahl von Vereinfachungen und Verbesserungen für die private Altersvorsorge umgesetzt:

Einführung eines einheitlich gestalteten Produktinformationsblattes:

- Die Anlageprodukte sollen für den Anleger transparenter werden sowie eine bessere Übersicht über die Leistungen geben. Insbesondere wird damit ein besserer Vergleich der Angebote im Hinblick auf Chancen und Risiken bzw. Garantien und Kosten der Verträge ermöglicht. Dies ist auch mit Konsequenzen für die Anbieter verbunden: Wird gegen die Informationspflichten verstoßen bzw. liegen falsche Angaben vor, kann der Vertrag gekündigt und die Beiträge samt Zinsen zurückgefordert werden - und das bis zu zwei Jahre lang nach Vertragsabschluss.

Änderungen bei der Rürup-Rente

- Ab Januar 2014 kann zusätzlich eine separate Versicherung gegen Berufsunfähigkeit oder Erwerbsminderung abgeschlossen werden.

Änderungen bei der Riester-Rente

- Begrenzung der Wechselkosten bei Neuverträgen – der neue Anbieter darf maximal 50 Prozent des übertragenen geförderten Kapitals für die Berechnung der Vertriebs- und Abschlusskosten heranziehen. Für bereits abgeschlossene

Verträge bleiben die jeweils vereinbarten Regelungen bestehen.

- Zusätzliche Informationspflicht des Anbieters zu Beginn der Auszahlungsphase.

- Die Riester-Rente kann um Leistungen bei Erwerbs- oder Berufsunfähigkeit erweitert werden.

Verbesserungen für Wohn-Riester (Eigenheimrente):

Ab 1. Januar 2014 kann das aufgebaute Vermögen flexibler für den Aufbau von selbst genutztem Wohneigentum eingesetzt werden. Dafür werden die förderunschädlichen Entnahmemöglichkeiten erweitert:

- Das Altersvermögen kann jederzeit für die Umschuldung eines für die Anschaffung oder Herstellung der Wohnimmobilie aufgenommen Darlehens entnommen werden. Bisher war dies nur zu Beginn der Auszahlungsphase möglich. Somit wird z.B. ein altersgerechter Umbau der selbst genutzten Wohnung erleichtert.

- Aufhebung der prozentualen Grenzen bei der Kapitalentnahme: Auch zukünftig ist eine teilweise oder vollständige Entnahme möglich; bei einer Teilentnahme müssen mindestens 3.000 Euro auf dem Vertrag verbleiben.

- Flexibilisierung bei einem Umzug: Beim Wechsel der selbst genutzten Wohnung kann die Förderung mitgenommen werden, indem ein Betrag in Höhe des Wohnförderkontos in die neue selbstgenutzte Wohnung investiert wird. Die Frist

hierfür läuft ab zwei Jahre vor und fünf Jahre nach Ablauf des Veranlagungszeitraums, in dem die frühere Wohnung letztmals selbst genutzt wird.

- Verringerung der Besteuerung der Eigenheimrente: Die Möglichkeit der vorgezogenen Besteuerung (Einmal-Besteuerung) – mit dem Vorteil einer Steuerermäßigung in Höhe von 30 Prozent – wird auf die ganze Auszahlungsphase ausgedehnt. Die Pflicht zur Entscheidung mit Beginn der Auszahlungsphase entfällt damit.

Besteuerung von Alterseinkünften

Übergang zur nachgelagerten Besteuerung – Übergangsregelungen bis 2040

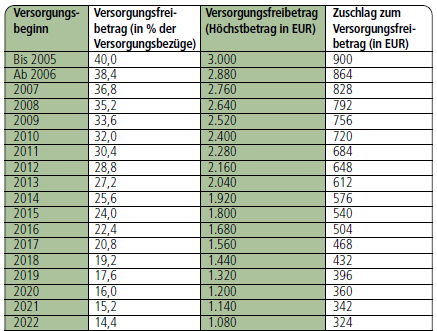

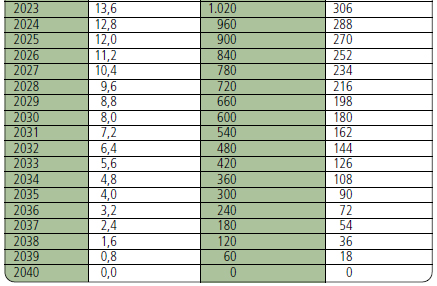

Versorgungsbezüge gehören steuerrechtlich zu den Einkünften aus nichtselbstständiger Arbeit, da anders als in der Rente der Auszahlungen keine vorigen Beitragszahlungen zugrunde liegen. Aus diesem Grund unterliegen Versorgungsbezüge – abgesehen von einem Versorgungsfreibetrag + Zuschlag und der Werbungskostenpauschale von 102 Euro – grundsätzlich der vollen Besteuerung.

Aufgrund einer Entscheidung des Bundesverfassungsgerichts aus dem Jahr 2002 (Az.: 2 BvL 17/99) hat der Gesetzgeber durch das sog. Alterseinkünftegesetz beginnend mit dem Jahr 2005 den schrittweisen Übergang zur gleichmäßig nachgelagerten Besteuerung aller Alterseinkünfte bis zum Jahr 2040 beschlossen.

Während bezüglich der Rente der Sonderausgabenabzug bis 2025 und die Rentenbesteuerung bis 2040 schrittweise erhöht wird, reduziert sich parallel und jahrgangsweise der Versorgungs-Freibetrag für Beamtenpensionen und der Altersentlastungsbetrag bis zum Jahr 2040 auf Null.

Der schrittweise Übergang zur vollständigen steuerlichen Freistellung der Aufwendungen zur Basisversorgung kann für allein stehende Arbeitnehmer mit einem jährlichen Bruttoeinkommen bis ca. 12.000 Euro (ca. 24.000 Euro bei verheirateten Arbeitnehmern) zu einer Schlechterstellung gegenüber der bisherigen Rechtslage führen. In einer Übergangszeit bis 2019 wird daher eine so genannte Günstigerprüfung durch die Finanzverwaltung eingeführt.

Die Übergangsphase für den Sonderausgabenabzug von Vorsorgeaufwendungen begann 2005 und endet 2025. Der maximal ansetzbare Betrag für Alleinstehende beläuft sich 2025 auf 20.000 Euro (für Verheiratete: 40.000 Euro).

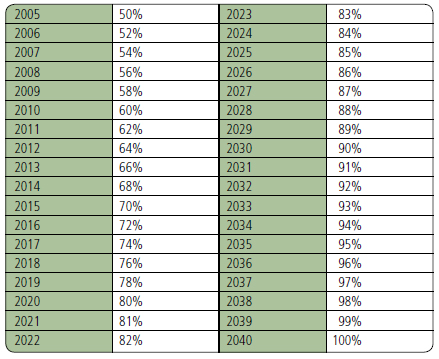

Besteuerung von Rentenleistungen der Basisversorgung (ohne Pensionen) – Übergang zur nachgelagerten Besteuerung

Das Alterseinkünftegesetz sieht seit 2005 eine Besteuerung der Renten zu 50 Prozent für alle vor, die vor 2005 in den Ruhestand gegangen sind oder 2005 erstmals Rente bezogen haben. Um das Ziel einer 100 prozentigen Besteuerung zu erreichen, wird bis zum Jahre 2020 für jeden neuen Rentenjahrgang der steuerbare Anteil um zwei Prozentpunkte bis 80 Prozent angehoben. Danach beträgt der Anstieg lediglich einen Prozentpunkt, bis dann im Jahr 2040 ein steuerbarer Anteil von 100 Prozent erreicht ist. Für Personen, die im Jahr 2040 oder später in Rente gehen, unterliegt die Rente unter Berücksichtigung der dann geltenden Freibeträge in voller Höhe der Besteuerung.

Nach dem Alterseinkünftegesetz aus dem Jahr 2004 vermindert sich bei einem Eintritt des Versorgungsfalles ab 2006 sowohl der Prozentsatz als auch der Höchstbetrag. Der danach bei Eintritt des Versorgungsfalles maßgebende Prozentsatz/Höchstbetrag bleibt aber für den gesamten Zeitraum des Versorgungsbezugs gültig.

Übergang zur nachgelagerten Besteuerung

Ab 2005 erfolgte der Übergang zur nachgelagerten Besteuerung der Renten. Dadurch müssen die Vergünstigungen für Pensionäre wie Versorgungsfreibetrag und Arbeitnehmer-Pauschbetrag wieder schrittweise abgeschmolzen werden.

Der Arbeitnehmer-Pauschbetrag für Pensionäre ist ab dem Jahr 2005 vollständig entfallen. Stattdessen kommt wie bei den Rentnern der niedrigere Werbungskosten-Pauschbetrag zur Anwendung. Diese Reduzierung von 920 Euro auf 102 Euro stellt die Bezieher niedrigerer Pensionen schlechter; deshalb gibt es in der Übergangszeit bis 2040 einen Zuschlag zum Versorgungsfreibetrag. Dieser Zuschlag wird im Jahr des Renteneintritts festgesetzt und bleibt dem Pensionär dauerhaft in dieser Höhe erhalten.

Tabelle: Versorgungsfreibetrag nach neuem Recht und dem Zuschlag zum Versorgungsfreibetrag

Der Versorgungsfreibetrag wird ebenfalls bis 2040 abgeschmolzen. Diese Abschmelzung findet im gleichen Verhältnis statt wie die Renten der Besteuerung unterworfen werden. Die Beiträge, die für das Jahr des Pensionsbeginns gelten, werden dauerhaft festgeschrieben, wobei als Bemessungsgrundlage die monatlichen Versorgungsbezüge zuzüglich Sonderzahlungen gelten.

UT BV 2019